Mobile payment - Thanh toán di động

Bài đăng này đã không được cập nhật trong 2 năm

1. Giới thiệu M-Payment

Thanh toán không dùng tiền mặt là xu hướng trên toàn thế giới và đang được đông đảo người dân Việt Nam lựa chọn thay cho hình thức chi trả tiền mặt thông thường. Việc khi sử dụng tiền điện tử đã giúp người dân linh hoạt hơn trong giao dịch, an toàn trong chi trả.

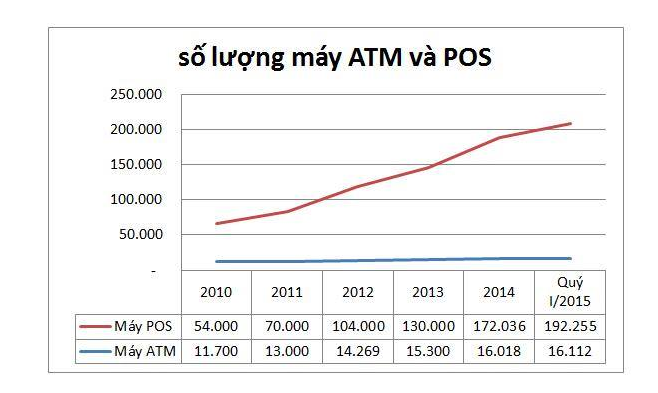

Theo Bộ Công Thương (2015), Việt Nam với dân số lên đến hơn 90 triệu dân, trong đó 49% sử dụng internet và 34% sử dụng di động để truy cập internet. Thương mại điện tử (TMĐT) Việt Nam được đánh giá là đầy tiềm năng phát triển tại Việt Nam. Đến năm 2015, hầu hết các siêu thị, trung tâm mua sắm và cơ sở phân phối hiện đại trong cả nước cho phép người tiêu dùng thanh toán không dùng tiền mặt khi mua hàng. Hạ tầng kỹ thuật phục vụ cho thanh toán thẻ đã được cải thiện, số lượng ATM và POS có tốc độ tăng trưởng nhanh. Năm 2015, giá trị mua hàng trực tuyến ước tính đạt khoảng 160 USD/người. Tổng doanh thu bán hàng qua các hình thức TMĐT tại Việt Nam năm 2015 đạt 4,07 tỷ USD, tuy nhiên, mới chỉ chiếm 2,8% tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng cả nước. Như vậy, tiềm năng phát triển TMĐT còn rất lớn, đặc biệt trong bối cảnh Việt Nam hội nhập ngày càng sâu rộng vào nền kinh tế thế giới. Tính đến tháng 7/2016, Việt Nam đã và đang tham gia đàm phán, ký kết 16 hiệp định thương mại tự do song phương và đa phương. Số lượng đối tác kinh tế, thương mại của Việt Nam thông qua FTA sẽ lên đến gần 60 đối tác. Việc ký kết các FTA nói chung sẽ giúp TMĐT của Việt Nam phát triển rất mạnh mẽ trong thời gian sắp tới. Tính chung giai đoạn 2011-2015, việc sử dụng thẻ điện tử ở Việt Nam ngày càng tăng, đã giúp việc tiêu thụ hàng hóa tăng 0,22% và đóng góp của lưu hành thẻ vào GDP Việt Nam đạt hơn 800 triệu USD. Vào cuối năm 2015, giá trị giao dịch ATM đã đạt mức 1.564 nghìn tỷ đồng, cao nhất trong 4 năm trở lại đây. Với việc tất cả các chỉ số về thanh toán thẻ như tổng giá trị giao dịch qua các máy ATM, các tài khoản thanh toán cá nhân hay qua POS đều tăng. Có thể, nói xu hướng sử dụng thẻ trong thanh toán của người Việt đang ngày càng phổ biến. Kể từ khi thị trường Việt Nam phát hành thẻ ngân hàng lần đầu tiên (vào năm 1996), đến tháng 6/2016, số lượng thẻ phát hành đã đạt mức trên 106 triệu thẻ (tăng gấp 3,4 lần so với cuối năm 2010) với 48 ngân hàng phát hành. Trong đó, thẻ ghi nợ chiếm 90,66%, thẻ tín dụng chiếm 3,53%, thẻ trả trước là 5,81%.Về mạng lưới, cơ sở hạ tầng phục vụ cho thanh toán thẻ ngân hàng được cải thiện, số lượng các máy POS có tốc độ tăng trưởng nhanh. Đến cuối tháng 6/2016, trên toàn quốc có trên 17.300 ATM và hơn 239.000 POS được lắp đặt. Cùng với sự gia tăng về số lượng thẻ và đầu tư cơ sở hạ tầng thanh toán, hiện nay, các ngân hàng đã cung cấp khá tốt các tiện ích cơ bản trên ngân hàng điện tử như: Chuyển khoản, thanh toán hoá đơn dịch vụ điện, nước, internet, điện thoại, truyền hình cáp, mua vé máy bay, mua hàng trực tuyến, đóng phí bảo hiểm… Kết quả điều tra, khảo sát tình hình ứng dụng TMĐT năm 2015 của Cục TMĐT và Công nghệ thông tin (Bộ Công Thương) cho thấy, trong các hình thức thanh toán chủ yếu người mua hàng trực tuyến thực hiện có 48% người mua (tham gia khảo sát) sử dụng phương thức chuyển khoản qua ngân hàng, 20% người tham gia khảo sát cho biết từng sử dụng các loại thẻ thanh toán; Đối với doanh nghiệp, có 97% doanh nghiệp được khảo sát chấp nhận cho khách hàng thanh toán bằng phương thức chuyển khoản qua ngân hàng, 16% doanh nghiệp chấp nhận thanh toán bằng thẻ thanh toán.

M-Payment là một thuật ngữ được dùng để định danh dịch vụ thanh toán hiện đại dựa trên nền tảng công nghệ viễn thông không dây của mạng điện thoại di động, cho phép khách hàng sử dụng thực hiện các giao dịch thanh toán, chuyển tiền thông qua các thiết bị di động như điện thoại di động, máy tính bảng hay các thiết bị di động cá nhân khác tại bất cứ đâu, bất cứ khi nào một cách nhanh chóng, an toàn mà không cần thông qua các kênh thanh toán truyền thống qua ngân hàng như tiền mặt, séc hay thẻ.

Thông thường, M-Payment được thực hiện dưới hai hình thức tùy thuộc vào mô hình áp dụng và quy định pháp lý của từng quốc gia, bao gồm: Kết nối (hoặc không kết nối) với tài khoản thanh toán của người sử dụng được mở tại ngân hàng và biểu hiện ở dạng tiền điện tử. Hiện trên thế giới đang có 3 mô hình hệ thống thanh toán qua điện thoại di động, gồm: Hệ thống do ngân hàng (được cấp phép cung ứng dịch vụ) quản lý, vận hành; Hệ thống do nhà cung cấp dịch vụ di động (MNO) quản lý, trên cơ sở có sự liên kết với ngân hàng được cấp phép hoạt động; Hệ thống do MNO (được cấp phép hoạt động) quản lý, vận hành. Thanh toán qua điện thoại di động có nhiều lợi thế do mạng lưới điện thoại di động có độ bao phủ lớn, hạ tầng viễn thông sẵn có và số lượng người sử dụng điện thoại di động rất lớn, thanh toán có mức phí rất rẻ do đây là một dịch vụ giá trị gia tăng của MNO với cơ sở hạ tầng sẵn có và tiện lợi (24/7, chuyển tiền tức thời…). Theo thống kê của Ngân hàng Thế giới (WB) vào tháng 3/2012, đã có hơn 120 sản phẩm, dịch vụ M-Payment được triển khai trên 70 nước và vùng lãnh thổ, mang lại thành công và những lợi ích to lớn về mặt kinh tế xã hội. Trong đó, một số nước đang phát triển, nơi các dịch vụ ngân hàng chưa đến được nhiều với người nghèo cũng đã triển khai những mô hình M-Payment khá thành công trong thời gian qua.

2. Xu thế

-

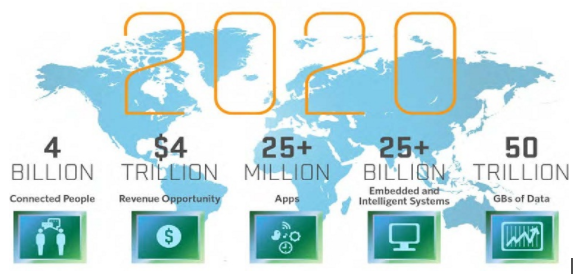

Điện thoại di động Smart phone đang trở nên phổ biến đối với mọi tầng lớp nhân dân và xu hướng người dùng ngày càng tăng. Với khoảng ½ dân số dung internet và điện thoại di động, Việt Nam nằm trong top các quốc gia phát triển nhanh nhất thế giới. Theo cách nhìn của người tiêu dung, mọi người sẽ có xu thế là thực hiện các giao dịch trực tuyến. Khi áp dụng M-Payment, người bán không phải lắp đặt máy quẹt thẻ, người mua không phải mang theo ví. Phương thức này được kỳ vọng sẽ giúp người dân, dù ở thành phố hay nông thôn, đều có thể dử dụng dịch vụ tài chính dễ dàng

-

M-Payment đang là xu thế toàn cầu, nhưng ở Việt Nam nó chưa được phát triển rộng rãi. Có khoảng 80%người tiêu dung trẻ tuổi ở Việt Nam thích thanh toán bằng thẻ. Bởi người trẻ thường thông thạo và hào hứng đối với các công nghệ mới. Các nhà cung cấp dịch vụ cần taọ ra các ứng dụng hấp dẫn và tin cậy với người dung.

-

Người tiêu dùng luôn mong muốn mọi thứ phải nhanh chóng và thức thời. Nên việc sử dụng M-Payment sẽ giúp ích rất nhiều khi người dung muốn sử dụng các thiết bị, công cụ đơn giản và mang lại trải nghiệm tốt.

-

Sử dụng M-Payment là hình thức thanh toán rất tiện lợi nhưng cần đảm bảo sự an toàn và bảo mật thông tin người dung. Cần xây dựng các hệ thống bảo mật chắc chắn để người dung có thể yên tâm khi sử dụng M-Payment.

3. Tầm quan trọng

M-Payment được sử dụng rộng rãi trong mọi tầng lớp dân cư ở nhiều quốc gia là một tất yếu khách quan do tính hiệu của và thiết thực của nó.

- Đối với khách hàng, M-Payment là một phương thức thanh toán đơn giản, an toàn, tiết kiệm, thuận lợi cho sự trao đổi.

- Đối với ngân hàng, M-Payment là một công cụ thanh toán bù trừ giữa các ngân hang không phải dung đến tiền mặt, giúp cho việc thanh toán thuận lợi và việc lưu thông tiền tệ nhanh hơn đồng thời dễ kiểm soát. M-Payment có vai trò quan trọng trong việc huy động tích tụ các nguồn vốn tạm thời chưa sử dụng đến của khách hang vào cơ quan tín dụng, tạo nguồn cho tài khoản để thực hiện thanh toán.

- Đối với nền kinh tế, M-Payment có ý nghĩa quan trọng đến việc tiết kiệm khối lượng tiền mặt trong lưu thông, từ đó giảm bớt những phí tổn to lớn của xã hội có liên quan đến việc phát hành và lưu thông tiền. Trước hết đó là tiết kiệm chi phí in tiền, sau đó là những chi phí cho việc kiểm đếm, chuyên chở, bảo quản và huỷ bỏ tiền cũ, rách mà vấn đề bức xúc nhất hiện nay đó là việc chuyên chở và bảo quản tiền mặt. M-Payment là hình thức sử dụng công cụ tiền tệ tiến bộ nhất nó tạo ra tiền đề để áp dụng các thành tựu khoa học kỹ thuật mang lại những lợi ích kinh tế to lớn. M-Payment ra đời và phát triển trên cơ sở của nền kinh tế thị trường. Song chính nó lại trở thành nhân tố thúc đẩy nền kinh tế hàng hoá phát triển, do đó nó vừa được coi là “đứa con” sinh ra của kinh tế thị trường lại được xem như “bà đỡ” của nền kinh tế hàng hoá, nó góp phần đẩy nhanh tốc độ quá trình tái sản xuất xã hội, nó là khâu đầu và cũng là khâu kết thúc của quá trình sản xuất, nó liên quan đến toàn bộ quá trình lưu thông hàng hoá, tiền tệ của các tổ chức kinh tế và các cá nhân trong xã hội.

- M-Payment tạo điều kiện dễ dàng cho việc kiểm soát lạm phát. Thông qua việc khống chế tỷ lệ dự trữ bắt buộc, tỷ lệ tái chiết khấu... gián tiếp điều hoà khối lượng tiền tệ cung ứng góp phần bảo đảm cho nền kinh tế ở một mức độ ổn định. Căn cứ vào việc thanh toán luân chuyển tiền tệ mà hoạch định các chính sách cần thiết. Với ý nghĩa to lớn đó, ở những quốc gia có nền kinh tế phát triển người dân sử dụng thanh toán không dùng tiền mặt như là một thói quen văn hoá không thể thiếu được.

4. Các loại hình thanh toán di động

Hiện có 5 loại hình thanh toán di động phổ biến như:

- Mobile wallets (Ví điện tử)

- Carrier billing (Premium SMS or direct carrier billing) - Thanh toán của nhà cung cấp dịch vụ (phí SMS hoặc thanh toán trực tiếp cho nhà cung cấp dịch vụ)

- Contactless payments NFC (Near Field Communication) ( Thanh toán không tiếp xúc NFC)

- Direct transfers between payer and payee bank accounts in near real-time (bank-led model, intra/inter-bank transfers/payments that are both bank and mobile operator agnostic) - Chuyển tiền trực tiếp giữa người trả tiền và tài khoản ngân hàng thanh toán gần thời gian thực (mô hình ngân hàng, chuyển/thanh toán liên ngân hàng/ thanh toán giữa ngân hàng và nhà cung cấp dịch vụ di động)

Ngoài ra có các loại hình kết hợp khác như:

- Direct carrier/bank co-operation (vận chuyển trực tiếp, hợp tác ngân hàng)

- Cả tài khoản ngân hàng và thẻ, ví dụ như Vipps và Mobile Pay (người dùng có tài khoản tại ngân hàng chính thống thì có thể ghi nợ tài khoản của họ, trong khi những người dùng khác dùng thẻ ghi nợ)

- Các tổ chức tài chính và các công ty thẻ tín dụng cũng như các công ty Internet như Google và một số công ty truyền thông di động, ví dụ như cá nhà khai thác mạng di động và cơ sở hạ tầng viễn thông lớn như w-HA của Orange và các công ty đa quốc gia như Ericson và BlackBerry đã triểrn khai các giải pháp thanh toán di động.

1. Mobile wallets (Ví điện tử)

Ví điện tử là một phương tiện thanh toán trung gian, nó như một ví tiền trên mạng Internet và điện thoại di động mà người tiêu dùng có thể sử dụng để mua bán hàng hóa tại các trang web hoặc thanh toán chi phí điện, nước, điện thoại…

Luồng xử lý:

- Đăng ký người dùng

- Nhập số điện thoại và nhà cung cấp gửi mã PIN thông qua số điện thoại

- Người dùng nhập PIN xác thực

- Người dùng nhập thông tin thẻ tín dụng (credit card) hoặc phương thức thanh toán khác nếu cần và xác nhận thanh toán

- Người dùng nhập mã PIN xác nhận và xác thực thanh toán

Chức năng cơ bản của ví điện tử

- Nhận tiền, chuyển tiền

- Rút tiền, nạp tiền

- Mua sắm

- Thanh toán dịch vụ

- Tích hợp thanh toán

- Liên kết với thẻ ATM, thẻ tín dụng

Các loại ví điện tủ trên thị trường

- Ví điện tử nội địa tại Việt Nam như Momo, NganLuong, BaoKim.

- Ví điện tử quốc tế như Paypal, Payooner, PayPal, Amazon Payments, và Google Wallet .

- Ví điện tử cho Bitcoin như Blockchain.

Ví điện tử MoMo

Momo là ứng dụng trên smart phone với hơn 1.5 triệu người dùng cung cấp giải pháp thanh toán di động (Mobile Payment), cung cấp cho khách hàng trải nghiệm thanh toán one-touch payment với hơn 100 dịch vụ tiện ích, bao gồm: chuyển tiền, thanh toán hóa đơn, đặt vé máy bay, vé xem phim, thu-chi. Momo sở hữu mạng lưới hơn 4000 điểm giao dịch tài chính trải rộng khắp 45 tỉnh thành, cho phép 1.5 triệu khách hàng tại các vùng sâu vùng xa. Liên kết với các ngân hàng: Vietcombank, ACB, VPBank, TPBank, OCB, Eximbank, BIDV, VIB và Sacombank. An toàn khi sử dụng: MoMo được cấp phép quản lý bởi Ngân hàng Nhà nước Việt Nam, ứng dụng Ví điện tử MoMo đã chính thức được cấp chứng nhận bảo mật toàn cầu PCI DSS (Payment Card Industry Data Security Standard) cấp độ Service Provider (cấp độ Nhà cung cấp dịch vụ). Miễn phí đăng kí tài khoản và sử dụng.

2. Carrier billing

Người dùng sử dụng thanh toán di động (mobile billing) khi thanh toán tại trang web thương mại điện tử, ví dụ trang web trò chơi trực tuyến (online gaming site)-để thực hiện thanh toán. Sau khi xác thực hai yếu tố liên quan đến PIN và One-Time-Password (thường được viết tắt là OTP), tài khoản di động của người tiêu dùng sẽ bị tính phí cho việc mua hàng. Đây là một phương thức thanh toán trực tuyến chính xác mà không yêu cầu sử dụng thẻ tín dụng/ thẻ ghi nợ hoặc đăng ký trước như PayPal, do đó phương pháp này bỏ qua hoàn toàn các ngân hàng và công ty thẻ tín dụng. Loại phương thức thanh toán di động này, vốn phổ biến và phổ biến ở Châu Á, mang lại những lợi ích sau:

- Bảo mật - Xác thực hai yếu tố và công cụ quản lý rủi ro ngăn ngừa gian lận.

- Thuận tiện - Không có đăng ký trước và không có phần mềm di động mới được yêu cầu.

- Dễ dàng - Nó chỉ là một lựa chọn khác trong quá trình thanh toán.

- Nhanh - Hầu hết các giao dịch được hoàn thành trong vòng chưa đầy 10 giây.

- Đã được chứng minh - 70% nội dung kỹ thuật số mua trực tuyến ở một số vùng của Châu Á sử dụng phương thức Thanh toán Điện thoại di động

3. Contactless Near Field Communication

Near Field Communication (NFC) được sử dụng chủ yếu để thanh toán cho các giao dịch mua bán được thực hiện tại các cửa hàng hoặc dịch vụ vận chuyển. Khách hàng sử dụng smart phone và module đọc thẻ. Hầu hết các giao dịch không yêu cầu xác thực, nhưng một số yêu cầu xác thực bằng mã PIN trước khi giao dịch hoàn tất. Thanh toán có thể được khấu trừ từ tài khoản trả trước hoặc tính trực tiếp vào tài khoản di động hoặc tài khoản ngân hàng. Không tiếp xúc, gần như tức thời chuyển dữ liệu giữa các thiết bị. NFC thường được sử dụng trong các phương thức thanh toán "Tap và Go", chẳng hạn như chạm vào smart phone cho người đọc thiết bị.

Phương thức thanh toán di động thông qua NFC phải đối mặt với những thách thức đáng kể đối với việc áp dụng rộng rãi và nhanh chóng, do thiếu cơ sở hạ tầng hỗ trợ, hệ sinh thái phức tạp của các bên liên quan và các tiêu chuẩn. Tuy nhiên, một số nhà sản xuất điện thoại và ngân hàng rất nhiệt tình. Ericsson và Aconite là những ví dụ của các doanh nghiệp làm cho các ngân hàng có thể tạo ra các ứng dụng thanh toán di động dành cho người tiêu dùng sử dụng công nghệ NFC.

Các khoản thanh toán gần trường (NFC) là lĩnh vực tăng trưởng trong lĩnh vực thanh toán di động. Điện thoại NFC giao tiếp với nhau và với điểm bán hàng được bật NFC, sử dụng nhận dạng tần số radio. Điện thoại di động không phải chạm vào điểm bán hàng hoặc để chuyển thông tin, tức là tiền, nhưng chúng phải ở gần nhau trong khoảng bốn inch / 10 cm.

Ở Trung Quốc NFC được chấp nhận như một phương tiện thanh toán trên tất cả các phương tiện giao thông công cộng và tại Nhật Bản NFC cũng đang được sử dụng để cung cấp thông tin thẻ căn cước. Khách đến Nice và người dân có thể sử dụng NFC để mua hầu như bất cứ thứ gì.

NFC liên quan đến việc chuyển dữ liệu trực tiếp, gần như tức thời giữa điện thoại hoặc điện thoại và thiết bị Point of Sale và nhiều nhà khai thác điện thoại di động đang tìm cách để phát triển công nghệ này.

Các nhà cung cấp NFC ở Nhật Bản có liên quan mật thiết đến các mạng lưới vận chuyển hàng loạt, chẳng hạn như Mobile Suica được sử dụng trên mạng đường sắt JR East. Hệ thống Osaifu-Keitai, được sử dụng cho Mobile Suica và nhiều công ty khác bao gồm Edy và nanaco, đã trở thành phương thức chuẩn trên thực tế cho thanh toán di động tại Nhật Bản. Công nghệ cốt lõi của nó, Mobile FeliCa IC, được sở hữu một phần bởi Sony, NTT DoCoMo và JR East. Điện thoại di động FeliCa sử dụng công nghệ FeliCa của Sony, chính nó là tiêu chuẩn de facto cho thẻ thông minh không tiếp xúc trong nước.

Các nhà cung cấp NFC khác ở châu u sử dụng thanh toán không tiếp xúc qua điện thoại di động để thanh toán cho bãi đỗ xe trên đường và ngoài trời ở các khu vực phân định đặc biệt. Người trông giữ bãi đậu xe có thể thực thi các bãi đỗ xe bằng biển số xe, thẻ nhãn hoặc nhãn mã vạch. Đầu tiên được khái niệm hóa vào thập niên 90, công nghệ này đã được sử dụng trong thương mại trong thế kỷ này ở cả Scandinavia và Estonia. Người sử dụng cuối cùng được lợi từ sự tiện lợi của việc có thể trả tiền đậu xe từ chiếc xe hơi thoải mái của mình bằng điện thoại di động của họ và các nhà khai thác bãi đậu xe không bắt buộc phải đầu tư cơ sở hạ tầng bãi đỗ xe hiện có hoặc đường phố mới. Người trông giữ bãi đậu xe duy trì trật tự trong các hệ thống này bằng biển số xe, nhãn transponder hoặc nhãn mã vạch hoặc đọc một màn hình kỹ thuật số giống như khi họ đọc biên lai trả tiền và hiển thị.

Các nhà cung cấp khác sử dụng kết hợp cả NFC và mã vạch trên thiết bị di động để thanh toán di động, ví dụ như Cimbal hoặc DigiMo, làm cho kỹ thuật này trở nên hấp dẫn tại thời điểm bán hàng vì nhiều thiết bị di động trên thị trường chưa hỗ trợ NFC .

Samsung Pay

- Ra đời bởi Samsung Vina và Công ty Cổ phần Thanh toánQuốc gia Việt Nam (NAPAS)

- Ứng dụng thanh toán trên thiết bị di động, hỗ trợ cả thẻ tín dụng và thẻ ghi nợ

- Cho phép các chủ thẻ ngân hàng tại Việt Nam có thể thanh toán thông qua việc sử dụng chiếc điện thoại quen thuộc của mình mà không cần phải mang theo thẻ ngân hàng như trước đây.

- Hoạt động trên nền tảng hạ tầng chuyển mạch tài chính và hạ tầng số hoá thanh toán của NAPAS

- Samsung Pay tương thích với các dòng smartphone cao cấp của Samsung, bao gồm Galaxy Note5, Galaxy S6 edge+, Galaxy A5 (2016), Galaxy A7 (2016), Galaxy A9 Pro, Galaxy S7, S7 edge, Galaxy S8, S8+, Galaxy Note8.

- Ưu điểm của Samsung Pay là cách sử dụng đơn giản, chỉ cần kích hoạt ứng dụng, chọn phương pháp xác thực (quét dấu vân tay, mống mắt hoặc nhập mã PIN) và đưa điện thoại lại gần khe quẹt thẻ của máy POS để thanh toán.

- Samsung Pay sử dụng công nghệ MST và NFC để tiến hành thanh toán di động không cần tiếp xúc trực tiếp với máy đọc. MST (truyền dữ liệu an toàn qua từ tính) là phương pháp chuyển dữ liệu sử dụng sóng từ, còn NFC (giao tiếp không dây tầm ngắn) là phương pháp chuyển đổi dữ liệu không dây sử dụng sóng radio. Thiết bị muốn nhận diện được phải đặt cách máy đọc thẻ MST hoặc NFC khoảng một cm.. Trong khi Apple Pay và Android Pay đều chỉ dùng được với các máy quẹt thẻ dùng NFC, chiếm số lượng rất ít tại Việt Nam.

- Có thể đăng ký đến 10 thẻ (tín dụng và ghi nợ) trên Samsung Pay và có thể thực hiện 10 giao dịch thanh toán mà không cần thiết bị phải kết nối Internet

- Samsung Pay cũng có nền tảng bảo mật cao nhờ sử dụng công nghệ số hoá tokenization, công nghệ bảo mật Samsung Knox, kết hợp cùng các phương pháp xác thực sinh trắc học (quét vân tay, mống mắt) hoặc mã PIN. Samsung không lưu trữ thông tin cá nhân và thông tin thanh toán trên máy chủ hay thiết bị của người dùng mà sử dụng công nghệ số hóa tokenization (chuỗi ký tự độc nhất hình thành mỗi lần giao dịch) với nền tảng bảo mật Knox và phương pháp xác thực sinh trắc học hoặc mã Pin để thực hiện việc thanh toán, giảm nguy cơ rủi ro như trên thẻ nhựa.

- Hiện tại có 6 ngân hàng nội địa chấp nhận thanh toán bằng Samsung Pay là Viettinbank, Vietcombank, BIDV, Sacombank, Shinhan Vietnam Bank, ABBank.

- Hỗ trợ hơn 20 quốc gia trên thế giới: Hàn Quốc, Hoa Kỳ, Trung Quốc, Tây Ban Nha, Úc, Singapore, Puerto Rico, Brazil, Nga, Canada, Thái Lan, Malaysia, Ấn Độ, Thụy Điển, United Arab Emirates, Vương quốc Anh, Thụy Sĩ, Đài Loan, Hong Kong, Việt Nam, Belarus.

- Theo thống kê mới nhất từ WiseApp, Samsung Pay đạt 6.44 triệu người sử dụng ở Hàn Quốc. Con số này tăng gấp đôi từ 3.22 triệu người sử dụng vào tháng 9 năm 2016.

Apple Pay

- Hỗ trợ trên các thiết bị: iPhone X; iPhone 8/8 plus; iPhone 7/7 Plus; iPhone 6s/6s Plus; iPhone 6/6 Plus; iPhone SE; iPad Pro; iPad thế hệ thứ 5; iPad Air 2; iPad Mini 4; iPadd mini 3; Apple Watch Series thế hệ thứ 1, 1, 2, 3; Macbook pro với Touch ID, Mac 2012 và mới hơn.

- Sử dụng công nghệ EMV Tokenization

- Apple Pay không miễn phí

- Cách sử dụng: dùng điện thoại kết hợp với cảm biến vân tay và kết nối NFC để giao dịch. Xác thực bằng mật khẩu, vân tay và face ID.

- Nhược điểm so với Samsung Pay đó là Apple Pay không hỗ trợ gửi thông tin đến các máy thanh toán chỉ dùng thẻ từ.

- Apple Pay được đánh giá cao ở tính bảo mật: Apple Pay sẽ KHÔNG LƯU số thẻ ngân hàng và nó cũng không lưu trên máy chủ của Apple.

- Apple Pay được triển khai tại rất nhiều nước trên thế giới: Hoa Kỳ, Vương quốc Anh, Canada, Châu Úc, Trung Quốc, Singapore, Thụy Sĩ, Pháp, Hong Kong, Nga, New Zealand, Nhật Bản, Tây Ban Nha, Ireland, Đài Loan, Ý, San Marino, Thành phố Vaticant, Thụy Điển, Đan Mạch, Phần Lan, các Tiểu Vương quốc Ả Rập Thống nhất, Hà Lan, Ba Lan, Belarus, Bỉ, Đức, Ấn Độ, Na Uy, Bồ Đào Nha, Slovakia, Nam Triều Tiên, Ukraina.

Android Pay

- Nền tảng thanh toán di động mới của Google, sử dụng giao thức NFC dựa vào chip NFC có trong điện thoại, giống như Google Wallet.

- Android Pay không phải hệ thống thanh toán thẻ miễn phí

- Android Pay có sẵn trên các thiết bị khác nhau và hướng tới một nhóm người sử dụng: Nó làm việc trên hệ thống thanh toán tự động NFC và điện thoại sử dụng Android KitKat trở lên

- Hỗ trợ nhiều quốc gia trên thế giới: Hoa Kỳ, Vương quốc Anh, Singapore, Úc, Hong Kong, Ba lan, New Zealand, Cộng hòa Ireland, Nhật Bản, Bỉ, Nga, Canada, Đài Loan, Tây Ban Nha, Ukraina, Brazil, Hàn Quốc

MOBILE PAYMENT SERVICE PROVIDER MODEL (http://kunalroychoudhury.blogspot.com/2012/08/mobile-payment-models-stake-holders.html)

Mobile Payment Methods

Nhìn chung có 4 phương thức mà thanh toán di động đã dựa vào đó để triển khai.

- Model Operator-Centric: Nhà khai thác di động hoạt động độc lập để triển khai dịch vụ thanh toán di động. Nhà khai thác có thể cung cấp một ví điện thoại di động độc lập từ tài khoản di động của người dùng (thời gian phát sóng). Việc triển khai rộng rãi mô hình Trung tâm điều hành (Operator-Centric Model) đang bị thách thức bởi sự thiếu kết nối với các mạng lưới thanh toán hiện có. Nhà khai thác mạng di động nên xử lý việc liên kết với mạng lưới ngân hàng để cung cấp dịch vụ thanh toán di động tiên tiến trong môi trường banked và under banked. Các phi công sử dụng mô hình này đã được đưa ra ở các nước đang phát triển nhưng họ không bao gồm hầu hết các trường hợp sử dụng dịch vụ thanh toán di động. Thanh toán được giới hạn trong việc chuyển tiền và thời gian phát sóng không được tính.

- Bank-Centric Model: Một ngân hàng áp dụng các ứng dụng hoặc thiết bị thanh toán di động cho khách hàng và đảm bảo các thương gia có khả năng chấp nhận điểm bán hàng (POS). Nhà khai thác mạng di động được sử dụng như là một nhà khai thác đơn giản, họ mang kinh nghiệm của họ để cung cấp chất lượng dịch vụ (QOS) đảm bảo.

- Mô hình Hợp tác: Mô hình này liên quan đến sự hợp tác giữa các ngân hàng, các nhà khai thác di động và một bên thứ ba tin cậy.

- Mô hình Peer-to-Peer: Nhà cung cấp dịch vụ thanh toán di động hoạt động độc lập với các tổ chức tài chính và các nhà khai thác mạng di động để cung cấp thanh toán di động. Ví dụ: dịch vụ thanh toán qua MHITS sử dụng mô hình peer-to-peer.

Mobile Payment Technologies

- Có bốn công nghệ khác nhau mà thanh toán di động xây dựng nền tảng của họ. Đây là những điều quan trọng cần biết khi kiểm tra chức năng và bảo mật.

- Near Field Communication (NFC): Không tiếp xúc, gần như tức thời chuyển dữ liệu giữa các thiết bị. NFC thường được sử dụng trong các phương thức thanh toán "Tap và Go", chẳng hạn như chạm vào điện thoại thông minh cho người đọc thiết bị.

- Wireless Application Protocol (WAP): Với WAP, điện thoại thông minh kết nối internet, sau đó thanh toán qua hệ thống thanh toán trực tuyến (như Paypal hoặc Google Wallet) hoặc bằng cách nhập thông tin thẻ tín dụng qua trang web của thương gia. Ngoài ra, WAP cũng có thể hoãn việc tính phí khi điện thoại bị hỏng hóc.

- Short Messaging Service (SMS) : SMS cho phép người dùng thanh toán cho hàng hoá và dịch vụ thông qua tin nhắn văn bản được gửi từ điện thoại. Chi phí của mặt hàng sau đó được thêm vào hóa đơn điện thoại hàng tháng của người dùng.

- In-App Billing or Direct Mobile Billing:Thanh toán trong ứng dụng hoặc Thanh toán Điện thoại di động Trực tiếp: Thường được sử dụng khi mua ứng dụng từ cửa hàng trực tuyến hoặc trò chơi, hệ thống này tính phí chi phí của sản phẩm vào hóa đơn điện thoại hàng tháng.

5. Quan điểm test

Khi triển khai Ví điện tử, QR Code hay Tokenization app đều phải phụ thuộc vào một bên thứ 3 này cung cấp cách thức để thanh toán, chính vì vậy khi thực hiện tích hợp phương thức thanh toán cần tuân theo những quy định của bên thứ 3 này.

Với các hình thức thanh toán như Ví điện tử hoặc QR code, các công ty thứ 3 này thường không cung cấp các API mở để cho chúng ta có thể tích hợp được các dịch vụ thanh toán của họ. Mà thay vào đó chúng ta cần phải liên hệ để các công ty này cung cấp các dịch vụ tích hợp vào trong hệ thống của chúng ta.

Với các công ty sử dụng Tokenization(như Samsung pay, Apple pay, Android pay) thì họ có cung cấp đầy đủ các API, hướng dẫn và môi trường test cho chúng ta có thể tích hợp được vào hệ thống. Đây thường là dịch vụ của các công ty lớn nên được hỗ trợ rất đầy đủ, nhưng cũng cần tuân theo các quy định ngặt nghèo của họ.

Trong cả hai trường hợp trên, dù là được cung cấp dịch vụ tích hợp hay sử dụng các API để tích hợp vào hệ thống của chúng ta, thì việc đó đều cần đến việc kiểm tra việc tích hợp các hệ thống này.

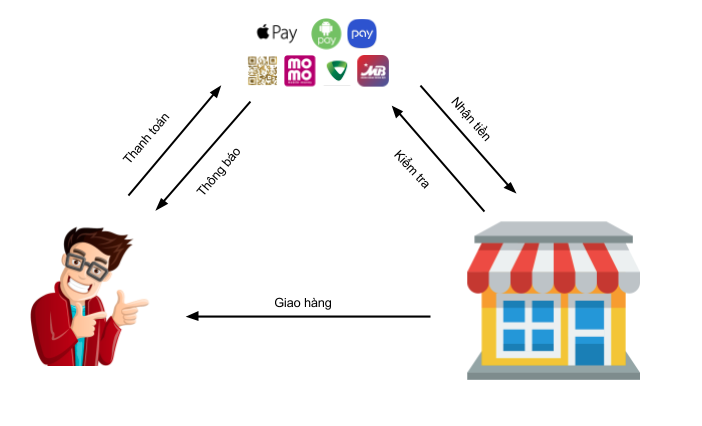

Về việc tích hợp các hệ thống thanh toán, chúng ta có thể hiểu đơn giản như sau:

- Khi user mua một đơn hàng và thực hiện việc thanh toán, họ sẽ thanh toán với cung cấp dịch vụ thanh toán giá trị của đơn hàng, sau đó bên thứ 3 sẽ thực hiện thanh toán và trả về kết quả cho cả người mua và người bán.

- Nếu thanh toán thất bại, giao dịch sẽ không được thực hiện.

- Trường hợp ngược lại, thanh toán thành công, người bán nhận được tiền của người dùng từ bên cung cấp dịch vụ thanh toán và sẽ thực hiện giao hàng cho người mua.

Chính vì vậy, chúng ta cần kiểm tra các khâu này để đảm bảo việc thanh toán toàn tất và toàn vẹn. Có một số quan điểm test như sau:

- Với các tất cả các giao dịch, yêu cầu phải thực hiện toàn vẹn, có nghĩa là nếu hoàn thành thì mọi bước phải hoàn thành, còn nếu chỉ cần thất bại một bước trong tất cả các bước thì toàn bộ giao dịch phải bị hủy.

- Phải đảm bảo tất cả mọi giao dịch, thanh toán của người dùng phải được bảo mật ở mọi bước, từ chọn phương thức thanh toán, xác thực.

- Không được làm lộ thông tin của khách hàng từ các thông tin thánh toán, thông tin về hóa đơn đến thông tin cá nhân của người dùng.

- Đảm bảo việc sử dụng các API, truyền lên các thông tin chính xác như yêu cầu và các thông tin trả về cũng phải chính xác theo như những thông tin được truyền lên. Việc xử lý đơn hàng bắt buộc phải dựa theo kết quả trả về của dữ liệu.

- Đối với các giao dịch có sinh mã QR code, đảm bảo rằng các mã QR code đó được tạo ra theo đúng format, khi sử dụng để quét phải ra được đúng sản phẩm.

- Với những mã QR code sử dụng chung cho các hệ thống khác nhau thì phải đảm bảo các phần mềm của hệ thống khác hoặc ngân hàng quét cũng có thể nhận ra được.

- Với hệ thống tokenization, phải đảm bảo mọi máy pos hoặc mpos trong hệ thống cần phải hỗ trợ giao dich thông qua các phương thức giao tiếp như NFC và MST.

- Sau khi hoàn tất thanh toán, hoá đơn phải được lưu lại và được in và tra cứu nếu cần thiết

All rights reserved